چند سالی است که شایعه ورشکستگی بانکهای ایرانی در میان رسانهها شنیده میشود اما اکنون براساس نهمین گزارش مرکز پژوهشهای مجلس،اغلب بانکهای کشور با توجه به ترازنامه،نقدینگی و نحوه رعایت مقررات بانکی از شرایط مناسبی برخوردار نبوده و در عمل ورشکستهاند و تنها از طریق استقراض از بانک مرکزی به فعالیت خود ادامه میدهند.

چند و چونهای ورشکستگی بانکها

چند و چونهای ورشکستگی بانکها

به گزارش دیوان اقتصاد به نقل از نسیم اقتصاد، در سالهای اخیر اقتصاد ایران گرفتار حلقه رکود شده و برای شکستن این حلقه، روشهای مختلفی پیشنهاد شده و نقطه مشترک آنها نیز اصلاح نظام بانکی کشور است چراکه نظام پولی و بانکها نهتنها کمک حال توسعه و اقتصاد تولیدمحور نبوده بلکه خود مشکلی برای اقتصاد کشور شده است.

در این چندسال اخیر مشکلات ناشی از معضل مطالبات معوق آنها و دخالت در بازارهای مختلف و بالا بردن میزان چرخش پول خدمات منفی بوده که از این شبکه نشأت گرفته و به شبکههای غیرمولد اقتصادی کمک کرده است.

همچنین نظارتهای قانونی بر نهادهای پولی و مالی کشور نیز از جمله معضلاتی بوده که باعث بوجود آمدن موسسات غیرمجاز بانکی و مالی منجر شده است و اکنون مطالبات معوق بانکها سر به فلک کشیده است.

نرخ سود نیز چالش دیگری است که بانکها با آن مواجه شدهاند و در این راستا تولدکنندگان مدتهاست که از نرخ سود تسهیلات شکایت دارند اما با پایین آمدن این نرخ شود نیز بانکها گلهمندیهایی دارند که پرداخت سودهای سپرده گذشته که بالغ بر 18درصد بوده اکنون برایشان مقدور نیست و فشارهایی بر آنها وارد می کند و خواستار کاهش نرخ سود تسهیلات پس از گذشته مدت زمانی معقول پس از پرداخت سودهای 18درصدی سپرده باشد.

جالب است که بر اساس اعتراضات تولیدکنندگان و به حرکت در آمدن نقدینگی دولت قبل نیز تصمیم به کاهش نرخ سود گرفت که شاهد نتیجه عکس ان بودیم چرا که موسسات اعتباری غیرمجاز یا همان بازار غیرمتشکل پولی سودهای به مراتب بالاتر ازنرخهای مجاز میدادندو با بالا بردن سود مردم را به سرمایهگذاری و پوشش ورشکستگیهایشان ترغیب میکنند اما درنهایت با مسائلی که گفته شد باید کاری صورت بگیرد و منفی شدن حسابها نزد بانک مرکزی اصلاح شود.

با تمام اینکه سالهاست بحث ورشکستگی بانکها به میان امده اما همچنان شرایط بانکداری کشور مبهم است و با توجه به هشدار اقتصاددانان و همچنین گزارش مرکز پژوهشهای مجلس مبنی بر ورشکستگی بانکها این خطر بیش از پیش احساس میشود.

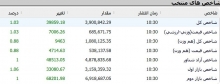

آمارهای استخراج شده از طرف مرکز پژوهشها نشان میدهد شماری از بانکها با توجه به ترازنامه و نقدینگی در حالت توقف فعالیتها قرار دارند و تنها به ضرب حمایتهای دولت و استفاده از این شعار که«آنقدر بزرگ هستیم که ورشکست نشویم» کار خود را ادامه میدهند.

چالش های موجود در سیستم پولی و مالی کشور بر اساس وضعیت ترازنامه بانکها از منظر داراییها، سرمایه و نقدینگی شامل رقم بالای مطالبات غیرجاری که بخش اعظم آن مربوط به مطالبات مشکوکالوصول است، به نحوی است که اکنون سرمایه موجود بانکها تکافوی جبران این مطالبات را نمیدهد و همچنین محاسبه سود بر مبنای حسابداری تعهدی و لحاظ درآمد پیرامون مطالبات معوق به منظور نشان دادن سودآوری بانک و در ادامه پرداخت سود واقعی به ویژه از محل سپردهپذیری جدید باعث افزایش ریسک اعتباری بانکها شده که از ناحیه تعدیل مثبت قیمت سهام بانکها به واسطه این رخداد پتانسیل انتقال ریسک سیستماتیک به بازار سرمایه بسیار تقویت شده است.

ارزیابی مداوم داراییهای بانکی در راستای پوشش عملکرد ضعیف در تزریق سرمایه جدید موجب گسترش خلق دارایی بانکی و افزایش ریسک اعتباری بانکها شده است و شاخصهای مرتبط با کیفیت نقدینگی در نظام بانکی در موقعیت بسیار نامناسبی قرار گرفتهاند.

نسبتهای مربوط به کیفیت دارایی، کیفیت نقدینگی و کفایت سرمایه در بانکهای دولتی و پس از آن بانکهای تخصصی و خصوصی شده بسیار ضعیف است و مقیاس بزرگ داراییهای بانکی در مقایسه با سایر فعالیتهای اقتصادی در کشور و ضعف در شاخصهای مرتبط با سلامت بانکی موید هشدار جدی بر اثار زیانبار یک توقف علنی بانکی برای مجموعه اقتصاد کشور است.

کارشناسان بر این باورند که یکی از علل اصلی تقویت پدیده توقف بانکی در کشور ناشی از نحوه ارتباط دولت و شبکه بانکی است و این موضوع چالش هایی را برای این سیستم به بار آورده که از جمله آنها میتوان به سهم بالای مالکیت دولت در شبکه بانکی، تشدید تامین مالی دولت از طریق سیستم بانکی که بر شاخصهای سلامت بانکی تاثیر بسیار منفی داشته است، پررنگ شدن انفعال مقام پولی در اعمال قدرت تنظیمگری خود پیرامون سیستم بانکی به ویژه بانکهای دولتی شده، نحوه تعامل دولت با سایر بازیگران اقتصادی غالبا دارای آثار منفی بر عملکرد سیستم بانکی اشاره کرد.

لازم به ذکر است که چالشهایی که باعث ورشکستگی بانکها شدهاند انقدر زیاد است که می تواند لیستی بلند بالایی را شامل شود و ما در اینجا به همین میزان بسنده می کنیم.

در راستای ورشکستگی بانکها محمدرضا عارف منتخب مردم تهران در مجلس دهم نیز چندی پیش گفت: اصلاح سیستم بانکی نیازمند یک تصمیم جدی است زیرا بسیاری از بانکهای کشور در آستانه ورشکستگی قرار دارند.

او تأکید بر اینکه بانکها حالت ورشکستگی دارند، گفت: بیشتر بدهی دولت نیز به بانکها است.

عارف ادامه داد: برای سیستم بانکی کشور باید تصمیم جدی گرفته شود و این تصمیم نیز نیازمند شجاعت است چراکه اگر یک حسابرسی صورت بگیرد معلوم نیست که چه تعداد از بانکها اکنون در آستانه ورشکستی نباشند.

در این راستا، برخی از ادغام بانکها سخن میگویند اما کارشناسان اقتصادی معتقدند اگر ادغام بانکها به منظور افزایش سرمایه و منابع بانکی انجام شود خوب است اما اگر به دلیل ورشکستگی برخی بانکها باشد اصلا به صلاح کشور نخواهد بود.

در این رابطه سید کمیل طیبی کارشناس اقتصادی معتقد است در برخی مواقع یکپارچگی مالی میتواند در سیستم اقتصادی دولت موثر باشد؛ اگر ادغام با یک واحد بزرگ مالی که دارای کفایت سرمایه است صورت گیرد قدرت مانور سیستم بانکی هم بالا می رود و از آن طرف صنایع را تامین مالی می کند و در مقابل بحران های مالی بانکی مقاومت خواهد کرد.

او با اشاره به اینکه این اقدام ، ریسک فقدان مدیریتی را به همراه دارد گفت: یک واحد بزرگ باید دارای مدیریت قوی باشد و امروزه فعالیتهای اقتصادی در قالب بنگاههای کوچک و متوسط انجام میگیرد آن هم به این دلیل آن که قدرت رقابت بالا رود و مدیریت بهتری شکل گیرد.

طیبی عنوان کرد: اگر ادغام بانکها به منظور افزایش سرمایه، منابع بانکی و قدرت مانور انجام شود خوب است اما باید این موضوع را در نظر گرفت که ریسک ادغام می تواند ناکارآمدی مدیریتی را به وجود آورد اگر این ناکارامدی تعدیل شود در مجموع می تواند به مشکلات مالی هم کمک کند.

این کارشناس اقتصادی مطرح کرد: از طرف دیگر تصمیم دولت برای ادغام بانک ها اگر به دلیل ورشکستگی باشد و این اقدام را یک راه نجاتی ببیند اصلا به صلاح نیست و تنها یک سرپوشی بر ضعف های سیستم بانکی به حساب می آید زیرا بانک ها به دلیل تنگناهای مالی و ضعف مدیریتی و نظام اجرایی دچار این مشکل شدند اگر بخواهیم از طریق ادغام آنها را نجات دهیم در آینده باز هم دچار این مشکل خواهیم شد.

طیبی تصریح کرد: معمولا ادغام هایی که در بازارهای مالی شکل می گیرد به منظور افزایش کیفیت و ارتقای کار است ممکن است برخی از زیر مجموعه ها به خوبی کار کرده باشند اما برای اینکه بهتر کار کنند ادغام می کنند.

همچنبن به باور برخی تحلیلگران، بانکها توان بازپس دهی 70 درصد از سپردههای مردم را ندارند و کاهش روز افزون نرخ سود سپردههای بانکی تا 15 درصد هم به روشنی وضعیت نامطلوب نظام بانکی را به نمایش میگذارد.

واقعیت این است که مطابق مواد یک و دو قانون تجارت، بانکها واسطهای بین عرضهکنندگان و متقاضیان پول هستند و این قانون برای هر «تاجری» از جمله بانکها خطر ورشکستگی را محتمل میداند.

از سویی دیگر، نگاهی به برخی شاخصهای حسابداری، مالی و کفایت سرمایه در مقایسه با حجم مطالبات غیرجاری بانکهای کشور نشان میدهد بسیاری از این مؤسسات و بانکها زیانده و در معرض خطر ورشکستگی هستند و به همین دلیل سود سپردههای مردم را از محل زیان میپردازند!

به باور بسیاری از تحلیلگران، از آنجا که بانکهای کشور در سالهای گذشته به بنگاهداری وارد شدهاند، در صورت ورشکستگی به واسطه اموال و داراییهایشان میتوانند سپردههای مردم را پس بدهند، بنابراین مردم هنوز هم میتوانند به بانکها اعتماد داشته باشند و خطری سپردههایشان را تهدید نمیکند. در همین حال افزایش نرخ ارز را عاملی مؤثر در تأمین سپردههای مردم در صورت لزوم میدانند.

نکته دیگری که ورشکستگی بانکهای کشور را رد میکند، اینکه بانک مرکزی بر اساس ماده 4 قانون بانکداری بدون ربا در زمان اعطای مجوز به بانک یا مؤسسه اعتباری ترتیبی اتخاذ میکند که اصل سپردههای مردم محفوظ بماند.

در این راستا محمد حسین ادیب اقتصاددان کشور با بیان اینکه باید جلوی ورشکستگی بانکها را گرفت، معتقد است علت بالا بودن نرخ بهره، بالا بودن سود سپرده است و علت بالا بودن سود سپرده هم این است که 10 مؤسسه و بانک کوچک در حال ورشکستگی هستند.

به گفته وی، وجود 100 هزار میلیارد تومان معوقه بانکی و 90 هزار میلیارد تومان وام استمهالی خطری جدی برای نظام بانکی است و بانک مرکزی باید مانع غرق شدن بانکها شود.

ادیب میگوید: واقعیت این است که در شرایط رکود اقتصادی، بانکهایی که بیشتر سود میدهند، بیش از دیگران در معرض ورشکستگی هستند و آن طور که بانک مرکزی اذعان داشته، بیش از 50 درصد وامها به شرکتهای بزرگ داده شده که آن را پس نمیدهند و اگر بخواهند پس بدهند از بانکی دیگر وام میگیرند!

حسین راغفر نیز معتقد است، برای جلوگیری از بروز بحران ورشکستگی باید مشکل بانکهای خصوصی حل شود. این اقتصاددان ادامه میدهد: بانکهای خصوصی در دهه 80 در اتفاقی عجیب و از طریق وامگرفتن از بانکهای دولتی شکل گرفتند و از این طریق به دنبال جذب سرمایه بودند.

به گفته وی، خطر ورشکستگی این بانکها را بیش از بانکهای دولتی تهدید میکند و وضعیتشان بیانگر «آشوب» و «درهم تنیدگی» دولتهای قبل است که دولت کنونی هم ناگزیر است بر آن سرپوش بگذارد!

اما بر اساس گزارش مرکز پژوهش های مجلس هرگونه تصمیم برای کاهش نرخ سود سپردههای بانکی باید با کاهش متناسب نرخ سود تسهیلات بانکی همراه باشد؛ در غیر این صورت شائبه اقدام کارتلگونه شبکه بانکی و احتمال تبانی پنهان برای افزایش حاشیه سود خود به زیان سپردهگذاران تقویت خواهد شد.

گزارش این مرکز اضافه میکند: لازمه اصلاح وضعیت کنونی، حل مشکل ترازنامههای بانکی با همکاری دولت، بانک مرکزی و شبکه بانکی است. توضیح اینکه در شرایط کنونی اغلب بانکهای کشور به علتهای گوناگون با مشکل کمبود نقدینگی مواجه هستند و در برخی بانکها مشکل از کمبود نقدینگی نیز فراتر رفته و به بحران سرمایه و اعسار تبدیل شده است.

بر اساس این گزارش، در دو سه سال اخیر بدهی بانکها (بویژه بانکهای خصوصی) به بانک مرکزی افزایش زیادی داشته و دلیل اصلی افزایش پایه پولی، این متغیر است، حال اگر نرخ سود بانکی بیش از پیش کاهش یابد، احتمالا روند افزایش بدهی بانکها به بانک مرکزی، با شدت ادامه مییابد و بانک مرکزی به توجیهات سیاسی و اجتماعی، این فاصله منفی را همواره میپوشاند که در نهایت به عنوان یک بحران در نظام بانکی مطرح خواهد شد.

مرکز پژوهشها پیشنهاد میکند، دولت با انتشار صکوک و تجهیز منابع به شیوه مشابه، برخی از بدهیهای خود را به اشخاصی که به عنوان طلبکار دولت و بدهکار معوق به نظام بانکی هستند پرداخت کند که این امر نیز حجم داراییها و تعهدات نظام بانکی را به صورت همزمان کاهش خواهد داد و در ارتقای کفایت سرمایه و کیفیت داراییهای بانک مؤثر واقع خواهد شد.

کاهش شمار شعب بانکهای فاقد نسبتهای مناسب مالی، الزام بانکها به کاهش حجم بنگاهداری و سوق دادن برخی بانکها به این سمت، بهرهبرداری از شعب مشترک و نیز اهتمام جدی بانک مرکزی در اجرای کامل قانون بازار غیرمتشکل پولی هم راهکارهای دیگری است که از دید مرکز پژوهشهای مجلس، ضمن کاهش هزینههای عملیاتی، نقدینگی بانکها را افزایش و احتمال ورشکستگیشان را کاهش میدهد.

ما را در شبکه های اجتماعی دنبال کنید.

کانال تلگرام دیوان اقتصاد صفحه اینستاگرام دیوان اقتصاد