رییس پژوهشکده پولی و بانکی بانک مرکزی با تشریح قالب جدید صورت های مالی بانک ها گفت: این صورت های مالی نظام بانکی را به سمت شفافیت بیشتر سوق داده و شبهه ربوی بودن را نیز از بین می برد.

دریافتی مدیران در صورت های مالی جدید باید مشخص شود

دریافتی مدیران در صورت های مالی جدید باید مشخص شود

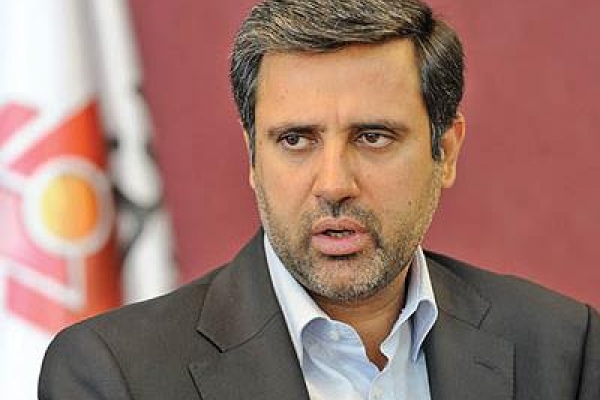

به گزارش دیوان اقتصاد به نقل از ایرنا، قالب جدید صورت های مالی بانک ها که در تدوین آن از استانداردهای بین المللی بهره گرفته شده است، در بانک مرکزی تهیه و بهمن ماه سال گذشته به تصویب شورای پول و اعتبار رسید و اکنون بانک ها موظفند عملکرد مالی خود را در قالب جدید ارایه کنند در غیر این صورت بانک مرکزی اجازه برگزاری مجامع عمومی را نمی دهد. علی دیواندری رییس پژوهشکده پولی و بانکی با بیان جزییات تدوین و اجرای صورت های مالی جدید سیستم بانکی، اعلام درآمد مدیران عامل و هیات مدیره بانکها را یکی از مزایای این شیوه عنوان کرد.

وی گفت: بانکها با ابلاغیه بانک مرکزی موظفند صورتهای مالی را با فرمت جدید تهیه کنند و بر این اساس میزان دریافتی مدیران و هیات مدیره باید در صورتهای مالی مشخص شود. دیواندری با تاکید بر این که صورتهای جدید مالی نظام بانکی تحولی در سیستم بانکی کشور ایجاد می کند، افزود: البته اعلام درآمدها مخصوص دولت یا بخش خصوصی نیست و هر بنگاه عمومی مانند بانک باید از شفافیت لازم برخوردار باشد.

وی ادامه داد: بر اساس استانداردهای جهانی درآمد و دریافتی هیات مدیره باید شفاف باشد بنابراین در فرمت جدید صورتهای مالی این امر دیده شده است. دیواندری با بیان این که بانک مرکزی فرم جدید صورتهای مالی بانک ها را در بهمن ماه گذشته به نظام بانکی ابلاغ کرده است، اظهار داشت: تیرماه فصل برگزاری مجامع است و به همین دلیل موضوع صورتهای جدید مالی بانک به بحث داغی تبدیل شده است. وی در توضیح فرمت و شکل جدید صورتهای مالی بانکها، گفت: نحوه تنظیم صورتهای مالی با اجرای بانکداری بدون ربا مختص ایران بود و از واژههایی همانند حق الوکاله، درآمد و سود مشاع بهرهگیری میکرد در حالی که این واژهها در بانکداری دنیا وجود نداشت.

رییس پژوهشکده پولی و بانکی تصریح کرد: بنابراین عملیات بانکداری بدون ربا با صورتهای مالی حرفهای حسابداری ترکیب شده بود و به همین دلیل با صورتهای مالی بانکهای بین المللی سنخیتی نداشت و قابل تحلیل هم نبود. دیواندری گفت: بانک مرکزی از سال گذشته طرحی را با همکاری دانشگاه شهید بهشتی، کارشناسان و همچنین پژوهشکده برای ارتقای نظام بانکی آغاز کرد که یکی از بخشهای آن طراحی صورتهای مالی نظام بانکی بود.

وی خاطر نشان کرد: برهمین اساس صورت مالی برای عملکرد بانکداری بدون ربا و همچنین صورت مالی متناسب با استانداردهای جهانی و منطبق با «IFRS» تهیه شد. وی ادامه داد: صورتهای مالی در دنیا از سالهای گذشته استاندارد شده و تحت عنوان «IFRS» شناخته میشود البته سیستم گزارش دهی مالی بینالمللی فرمتی است که تمامی موسسات مالی دنیا اطلاعاتشان را بر اساس آن تهیه میکنند و به همین دلیل برای تحلیلگران مالی دنیا قابل تحلیل است ضمن اینکه میزان ریسک نیز بر اساس آن تعیین میشود. دیواندری گفت: فرمت تهیه شده در ایران به طور کامل منطبق با «IFRS» نیست اما براساس آن بخشهای اصلی صورتهای مالی نظام بانکی میتواند گزارشدهی شود و بقیه نیز نیازمند انجام اصلاحات در بخشهای دیگر نظیر نظام مالیاتی است که امری زمانبر است.

** شکل جدید صورت های مالی بانکی منشاء تحول خواهد بود**

رییس پژوهشکده پولی و بانکی اظهار داشت: شجاعت بانک مرکزی در ابلاغ فرمت جدید منشاء تحول بزرگی در شفاف سازی و انطباق با استانداردهای بینالمللی کشور خواهد بود. دیواندری با یادآوری این که این طرح موافقان و مخالفانی دارد، افزود: این فرمت جدید حرکت به سمت استانداردهای گزارشگری مالی و مورد توافق بانکهای خارجی، نظامهای بینالمللی و سرمایهگذاران خارجی است. وی گفت: برخی از بانکهای بینالمللی برای همکاری با بانکهای کشور خواستار تهیه صورتهای مالی بر اساس «IFRS» بودند و اذعان میکردند امکان تحلیل و تشخیص میزان ریسک نهفته وجود ندارد. دیوانداری افزود: البته این درخواست در سالهای قبل از تحریم هم وجود داشت اما در زمان تحریم به دلیل کاهش ارتباطات ضرورت آن کم شده بود، اما اکنون در شرایط جدید یکی از الزام های همکاری، انطباق با استانداردها و افزایش شفافیت است. وی، افزایش شفافیت صورتهای مالی و افشای اطلاعات ضروری را از موارد دارای اهمیت برای نظام بانکی ارزیابی کرد و با بیان این که بانک ها تفاوت هایی با سایر بنگاه ها دارند، گفت: بانکها علاوه بر سپردهگذاران با تسهیلاتگیرندگان و سهامداران خرد و عمده سر و کار دارند به همین دلیل به شفافیت بیشتر نیاز است.

** نقص شیوه گزارشگری مالی بانک ها **

وی ادامه داد: اصلاح نقص شیوه گزارشگری مالی بانک ها در قانون عملیات بانکداری بدون ربا شبهاتی را در زمینه ربوی بودن سیستم بانکی ایجاد کرده است. دیواندری اظهار داشت: بر همین اساس گاهی این پرسش مطرح می شود چگونه ممکن است محاسبه پیشبینی و تحقق سود همه ساله یکسان باشد، در حالی که در عمل این ارقام یکی نیست و بانک ها گاهی با کسری و گاهی با مازاد مواجه میشوند.

رییس پژوهشکده پولی و بانکی با طرح این سوال که آیا امکان دارد بانک ها در علی الحساب نیز با کسری مواجه شوند، گفت: در یکی دو سال گذشته به دلیل کاهش نرخ تورم حاشیه سود نظام بانکی نیز افت کرده است بنابراین به طور عمده این مشکل از ناحیه سهامداران تامین میشود. دیواندری با بیان اینکه مهم این است که بدانیم سیستم ربوی نبوده است، افزود: این طور نیست که سود پیشبینی و محقق شده یکسان باشد بنابراین باید اعداد تنظیم شود. البته از آنجایی که صورتهای مالی به سمت شفافیت حرکت کرده شبهه ربوی بودن نیز از بین میرود.

وی اقدام بانک مرکزی در ابلاغ صورت های مالی جدید نظام بانکی را شجاعانه توصیف کرد و افزود: افرادی که در سطح استانداردهای بین المللی فعالیت می کنند معتقدند این امر باعث ارتقای سطح شفافیت میشود. دیواندری اظهار داشت: برخی نیز به دلیل افزایش حجم کاری انتقاداتی را به صورت های مالی جدید مطرح کردند اما در نهایت بانک مرکزی برای اجرای ابلاغیه صورتهای جدید مالی محکم ایستاده است و فرمت جدید را مبنای تشکیل مجامع سال جاری میداند. وی تاکید کرد: بر همین اساس بانک مرکزی بدون تهیه صورتهای مالی جدید اجازه برگزاری مجامع را نمیدهد.

وی گفت: البته برخی از موضعگیریها و مخالفتها به دلیل نگرانی در همکاری با بانکهای خارجی است، برخی معتقدند اگر شفافیت افزایش یابد نظام بینالملل با در نظرگیری میزان ریسک با بانکهای کشور همکاری نمیکند. رییس پژوهشکده پولی و بانکی ادامه داد: بانک مرکزی معتقد است حتی با وجود گزارشگری غیرشفاف نیز نظام بینالملل ریسکها را پایین ارزیابی نمیکند زیرا استانداردهای بینالمللی در 10 سال گذشته ارتقا یافته است.

ما را در شبکه های اجتماعی دنبال کنید.

کانال تلگرام دیوان اقتصاد صفحه اینستاگرام دیوان اقتصاد