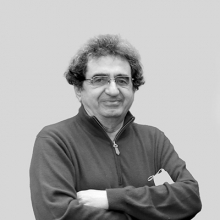

مدیر اداره ارزیابی سلامت نظام بانکی اظهار داشت: برخلاف برخی تصورات رایج، عموما بانکها و مؤسسات اعتباری تمایلی به تملیک بنگاههای اقتصادی ندارند چراکه اساساً بانکها تخصص یا نیروی انسانی لازم برای سازماندهی مناسب و مدیریت یک کارخانه یا بنگاه اقتصادی تولیدی یا خدماتی را ندارند.

بانکها تمایلی به تملیک بنگاههای اقتصادی ندارند

بانکها تمایلی به تملیک بنگاههای اقتصادی ندارند

به گزارش دیوان اقتصاد،سیدعلی اکبر میرعمادی در گفتوگو با ایلنا درباره احتمال بازپسگیری اموالی که بابت رد دیون یا تهاتر به بانکها واگذار شده و در حال حاضر خط تولیدشان متوقف مانده یا وضعیت اقتصادی خوبی ندارند، گفت: در ابتدا باید به این موضوع اشاره شود که طبق بررسیهای بانک مرکزی بیشتر واحدهای تملیک شده توسط بانکها و مؤسسات اعتباری قبل از تملیک رها شده و یا غیرفعال بودهاند و عموماً شرایط مناسبی نداشتهاند.

وی افزود: بسیاری از این واحدها علاوه بر مشکل معوقات حقوق و دستمزد کارگری، بدهیهایی هم به بیمه تأمین اجتماعی یا بدهی به سازمان امور مالیاتی بابت پروندههای مالیاتی داشتهاند. در برخی موارد خاص حتی اجراییه احکام وصول مطالبات از سوی سازمان امور مالیاتی صادر شده و وضعیت برخی از بنگاههای اقتصادی تملیک شده بسیار بحرانی بوده است.

مدیر اداره ارزیابی سلامت نظام بانکی ادامه داد: باید تاکید کنم که برخلاف برخی تصورات رایج، عموما بانکها و مؤسسات اعتباری تمایلی به تملیک بنگاههای اقتصادی ندارند چراکه اساساً بانکها تخصص یا نیروی انسانی لازم برای سازماندهی مناسب و مدیریت یک کارخانه یا بنگاه اقتصادی تولیدی یا خدماتی را ندارند.

میرعمادی گفت: البته سوابق نشان میدهد بسیاری از واحدهای تملک شده توسط بانکها با اصلاح ساختارهای انجام شده؛ اعم از اصلاح ساختار مالی و سرمایهای یا دریافت تسهیلاتی مثل سرمایه در گردش تا حدودی احیاء شدهاند اما عموما کارایی واحدهای تولیدی که به صورت تخصصی توسط صاحبان صنایع اداره میشود بیشتر از صنایعی است که به اجبار تحت تملک بانکها مدیریت و اداره می شود.

وی با اشاره به دلایل تملک واحدهای اقتصادی توسط بانکها اظهار داشت: موضوع از آنجا آغاز میشود که در سنوات گذشته عدهای از صاحبان این بنگاههای اقتصادی با وثیقه قراردادن کارخانجات خود اقدام به اخذ تسهیلات از منابع بانکی کردهاند. طبیعی است که بخش عمدهای از این تسهیلات اعطایی، از منابع سپردهگذاران با هزینه سود پرداختی بالا تامین شده است. بنابراین اگر به هر دلیلی صاحبان این صنایع نتوانند نسبت به ایفای تعهدات خود اقدام کنند، بانک یا مؤسسه اعتباری تا آنجایی که قوانین و مقررات اجازه دهد با ابزارهایی مانند استمهال یا تجدید تسهیلات سعی کردهاند با صاحبان صنایع و بنگاههای اقتصادی مذکور همکاری و مساعدت کنند.

این مقام مسئول در بانک مرکزی تاکید کرد: اگر عدم ایفای تعهدات و پرداخت مطالبات و اقساط آنها از سوی تسهیلات گیرندگان ادامه داشته باشد و اصطلاحا تسهیلات مذکور به سمت طبقه مشکوکالوصول برود، بانکها و مؤسسات اعتباری موظفند برای صیانت از حقوق سپردهگذاران که از ذینفعان اصلی سیستم بانکی کشور هستند، نسبت به تملیک این بنگاهها اقدام کنند.

مدیر اداره ارزیابی سلامت نظام بانکی تاکید کرد: مطمئن باشید اگر بانکها و موسسات اعتباری در اجرای این فرآیند قانونی محدود باشند، عدهای خواهند توانست همیشه منابع محدود شبکه بانکی را به انحصار خودشان در آورده و عملاً امکان ادامه حیات بانک و تسهیلاتدهی به سایر اشخاص حقیقی یا حقوقی را با مشکل مواجه سازند.

میرعمادی گفت: البته امکان بازپسگیری این بنگاهها پس از حل و فصل موضوع با بانک و مؤسسه اعتباری مربوطه و تسویه مطالبات از طریق فرآیند اقاله برای صاحبان آنها وجود دارد.

ما را در شبکه های اجتماعی دنبال کنید.

کانال تلگرام دیوان اقتصاد صفحه اینستاگرام دیوان اقتصاد